信用证的用途

信用证用于国际贸易,主要用于国际买卖双方在进行贸易时的货款支付。信用证是买方向卖方支付货款的有效凭证,可以保证卖方收到付款,买方可以地收到货物。信用证还可以用于国际投资,国际投资者可以通过信用证来获得资金和财产的保护。

信用证的缺点

信用证的缺点主要是信用证的成本较高,因为开证行会收取一定的手续费,另外,由于信用证的编制较为复杂,需要花费大量的时间和精力,所以买卖双方都需要付出一定的努力来编制信用证。

总之,信用证是国际贸易中常用的信用凭证,也是国际贸易中受信赖的信用工具,它不仅可以确保双方的利益,还可以提高国际贸易的信心,但是由于信用证的成本较高,买卖双方都需要付出一定的努力来编制信用证。因此,在使用信用证时,双方应该谨慎考虑,仔细研究,以便更好地利用信用证。

简单的说,信用证交易通常经历以下流程:

合同达成:买卖双方就交易的细节达成一致,包括商品、数量、价格等。

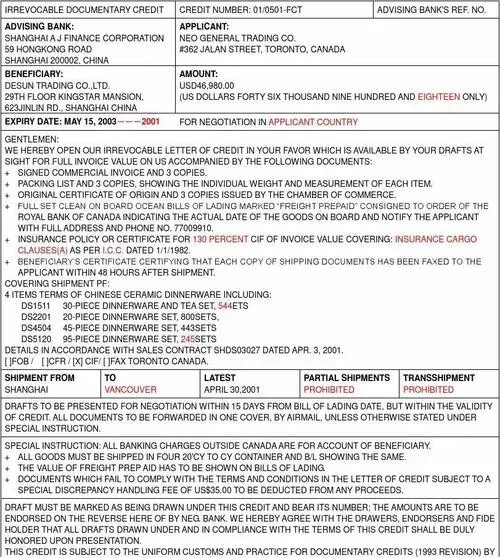

信用证开立:买方向自己的银行申请开立信用证,附上交易的条件和要求。

信用证通知:开证行通知卖方已经开立信用证,卖方开始准备货物和相关文件。

货物准备:卖方根据信用证要求,准备相应的货物和单据。

单据提交:卖方将准备好的单据提交给开证行,等待审核。

通常,根据信用证规定,应在开船后的10天内将单据递交至银行,前提是在信用证有效期内。在具体的交单过程中,务必按照信用证上的要求执行。出口方可以直接向开证行递交单据,也可以委托自己的收款银行代为递交。若选择直接向开证行递交,通常要求受益人(收款人)在开证行拥有收款账户。

审核和付款:开证行审核单据,如符合信用证要求,则付款给卖方。若不符合,银行可能会要求修改或拒付。

*核对信用证条款:确保信用证上的条款与合同一致,特别注意装运港、目的地等信息。*审查附加条件:仔细查看附加条件,如文件要求、装运日期等。

调查开证行及客户的信誉度。

比如我国驻孟加拉大使馆曾经多次发布《孟加拉商业银行被投诉情况统计表》,整理当地的“黑名单”银行,提示企业注意风险。我们出口商必要时也可以对客户采取资信调查、背景调查等防护措施。如果开证行信用较差,可要求信用度好的知名银行对信用证保兑。